Last Updated on 27/07/2024 by bowman

Cosa ne è stato di Deucalione?

I giornali economici sono affollati dalle notizie relative al mercato ‘orso’ del 2018. Anche il valoroso S&P500, drogato dalle politiche favorevoli dell’amministrazione Trump, ha lasciato sul campo una notevole capitalizzazione alla fine dell’anno.

Sei mesi fa, nei caldi giorni di luglio, avevo, a fine esclusivamente didattico e di analisi, ipotizzato un portafoglio composto esclusivamente da ETF a distribuzione. Il suo nome è Deucalione: l’obiettivo, come il mosè ellenico, era quello di ‘traghettare’ in salvo l’ipotetico piccolo risparmiatore in un mercato che nel 2018 ha conosciuto un nuovo picco di volatilità e delle difficoltà diffuse su tutti gli asset.

Devo dire che, personalmente, non credo che poi gli indici di mercato nell’anno appena passato siano andati ‘tanto male’: i mercati nel 2018 sono andati male, un pò in tutti i settori, ma non malissimo. Guardiamo gli strumenti a replica passiva come gli etf delle primarie case: msci europe (azionario europa) ha perso nel 2018 il -12,8%, msci world (azionario mondo) -0,03%, hscei (azionario cina) -6,675%, obbligazionario emergente in valuta locale -5,32%, obbligazionario high yield a distribuzione -1,47%, S&P 500 ha guadagnato… i prodotti a replica ‘attiva’ hanno spesso fatto di peggio. Secondo me quest’anno il problema grosso è stato nel risparmio gestito. Strategie fotocopiate da tutti i gestori, per cercare redditività (cui applicare commissionale) e strutture sintetiche (per far lavorare chi produce swap, hedging, opzioni, strategie varie) con la scusa spesso di cercare di ‘anticipare’ un corso dei mercati (solitamente abbassare la ‘temuta’ duration fino a renderla anche negativa per paura dei tassi!) che non avendo restituito redditività (ma di poco, come vediamo) ha fatto ‘implodere’ i modelli, con perdite ben oltre il -5/-6 dei prodotti passivi e che noi conosciamo bene, devastando i portafogli d’investimento. Questo è quello che personalmente mi sembra di osservare. E osservo che i mercati, da parte loro, possono fare molto peggio, il 2018 è stato volatile e negativo, ma non c’è stato un vero bear market, né un panico, né un crollo dei mercati, né assolutamente il rialzo dei tassi è stato accompagnato da qualsiasi forma di credit crunch…

Tornando al nostro Deucalione, lui era composto da ETF a distribuzione. Come nel mio post di fine luglio specificavo la rendita cedolare frequente, intorno al 3% doveva indurci a ‘stare tranquilli’ e rimanere a bordo dell’arca fino al passare delle turbolenze. L’ipotetico investimento è quindi senza un orizzonte temporale prefissato, finalizzato alla distribuzione e non a prese di beneficio che su ETF, prodotti non vantaggiosi per compensazione fiscale non avrebbero senso ma produrrebbero solo danni.

Il portafoglio, ricordo, era un bilanciato aggressivo, 60% azionario ed un 40% in un obbligazionario non dei più tranquilli (finalizzato ad elevati flussi cedolari).

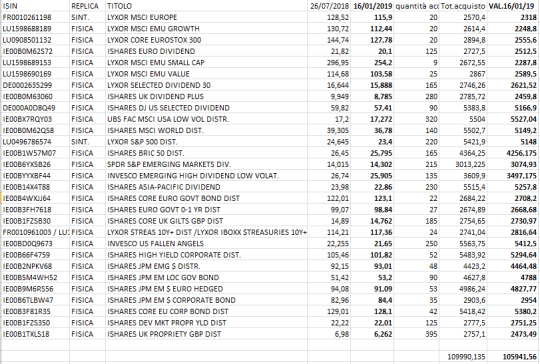

Questa è stata la performance dal 26/07/2018 al 16/01/2019 (6 mesi):

Il controvalore dell’investimento è sceso da 110000 a 105941,56, in flessione del -3,68%.

Una performance a mio avviso non preoccupante, dato l’andamento estremamente avverso dei mercati a partire da agosto fino allo storno dell’azionario di dicembre, ma soprattutto tenendo conto che questa performance riguarda il controvalore pulito dei titoli, e non tiene conto del 3% circa di cedole annue comunque distribuite all’investitore.

Ecco che una strategia, pur NON prudente, come quella di Deucalione in questo primo monitoraggio semestrale, sembra abbia consentito di ‘navigare’ in acque agitate senza un tracollo eccessivo dell’investimento. Molti blasonati prodotti di primarie società di wealth management posso affermare che hanno fatto di peggio.

Nota:

In questi primi 6 mesi non si simula alcuna modifica all’investimento che comunque, data la natura della ‘presa di profitto’ in Deucalione, andrebbe fatta solo su controvalori in gain. L’unica variazione, ma esclusivamente di ISIN per incorporazione del ETF fatta dall’emittente, è stata quella del Lyxor in titoli di stato USA a 10 anni, ora rinominato ‘Lyxor Iboxx $Treasuries 10y+’ ed il cui ISIN è passato in lussemburgo: LU1407890620.

P.C. 16/01/2019

i8ih2m