Last Updated on 27/07/2024 by bowman

Tra le iniziative che personalmente giudico più deprecabili dell’ultimo governo vi sono i famigerati Piani Individuali di Risparmio (i cosiddetti PIR). Cosa è un PIR? E’ uno strumento di risparmio che dovrebbe indirizzare il risparmio di una persona (c.d. individuale) verso l’economia reale. In cambio lo Stato, se mantieni il capitale investito per almeno 5 anni, al momento del disinvestimento e solo ed esclusivamente in caso di guadagno, non ti farà pagare le salate tasse sul capital gain (attualmente al 26%). Possono essere ‘PIR’ dei fondi comuni d’investimento, polizze a contenuto finanziario, ETF, l’importante è che il 70% almeno dell’investimento sia concentrato in strumenti finanziari (azioni o obbligazioni) emessi da imprese italiane e di questo il 30% in imprese non incluse nell’indice della borsa, il FTSE Mib, il salotto ‘buono’ della finanza italiana. In pratica in aziende di piccole dimensioni!

Io non dico che un investimento in PIR non possa essere redditizio per l’investitore, né che le PMI non possano rappresentare, in generale, uno strumento interessante (generalmente più rischioso, ma interessante).

Quello che, personalmente, mi ripugna, è la finalità che sta dietro la costituzione di questo strumento in un momento come questo. Dietro la retorica dell’investire nell’economia reale ci sono altre realtà. Il debito pubblico italiano (altro condimento forte dei nostri PIR) è sovra-stimato, in pratica si paga molto più di quanto ‘vale’ in termini di prezzo-rendimento. Chi ha senso che lo detenga oggi è chi lo acquistò a prezzi più interessanti (e per qualche oscuro motivo da cassettista, o spirito da gestore di polizze vita tradizionali, è interessato solo al flusso cedolare e non al guadagno in conto capitale), oppure chi lo acquista con soldi non suoi, per l’esattezza stampati ad Hoc con la finalità di sostenere lo Stato ed aiutarlo a smaltire questo insostenibile debito (la BCE ed il famoso QE). Oltre ai soldi che ‘investono a perdere’ della Banca Centrale però i PIR finiscono per concentrarci anche i soldi sudati dei risparmiatori. E va bene dicamo… poi c’è il discorso delle PMI. Avrete sentito parlare degli accordi di Basilea, del credito non performante e quant’altro… oggi le banche hanno criteri di erogazione del credito molto diversi rispetto a pochissimi anni fa. Tutti i beneficiari di credito hanno un rating e per le piccole medie imprese i bilanci hanno un ruolo fondamentale. Già, i bilanci, nella patria del falso in bilancio e del ‘commercialista amico’ che taglia e cuce ad hoc (con il suo bel guadagno) per farci pagare meno tasse possibili… quante sono le aziende medie e piccole con un rating a tripla A? Anzi mi correggo… quante sono le aziende medie e piccole con un rating a tripla A che non riciclano denaro sporco? Pochissime… ed ecco il problema del finanziamento delle PMI, tramite emissione di Bond (obbligazioni, ovvero prestiti cui aderiscono collettivamente tutti gli ‘obbligazionisti’) e Azioni, ovvero capitale sociale. Ecco che, in concomitanza con un momento in cui le banche italiane hanno difficoltà ad erogare credito alle PMI il nostro ministro Padoan crea un sistema in cui il risparmiatore indirettamente (ma neanche troppo) fa quel lavoro che le istituzioni preposte (Stato tramite agevolazioni alle imprese, BCE che dovrebbe sostenere il debito pubblico, banche che dovrebbero fare credito alle PMI) non vogliono fare. E’ come se Rambo avesse paura a scendere nella giungla Vietcong e ci mandasse la casalinga. Questo non significa che non siano strumenti con caratteristiche comuni a molti altri, non significa neanche che non possano dare rendimento (il rischio spesso è un’altra faccia del rendimento, e qui concentrandolo in un’economia non proprio sana come la nostra, sicuramente il rischio e quindi anche l’opportunità, si accrescono). Questo significa due cose:

1- Che il motivo per cui è stata fatta questa operazione è sbagliato, o comunque non nell’interesse del risparmiatore che ci mette i suoi soldi, ma di altri

2- Che la pronta adesione massiva nel finanziamento di un mercato solitamente privo di liquidità, ha creato una bolla speculativa

Addirittura hanno iniziato a spostare la sede alcune società non italiane per poter accedere al mercato obbligazionario PMI italiano. E se c’è molta offerta (di liquidi) è ovvio che la domanda sale: in questo caso la facilità con cui queste imprese non proprio sane (quanti imprenditori piccoli/medi Italiani avete conosciuto voi di persona? Come li giudicate? Gli affidereste i vostri risparmi a prezzo di saldo?) vuol dire che loro potranno finanziarsi a tassi bassi, ovvero che il ‘rendimento’ (anche se alla fine positivo) non ripagherà mai il rischio.

Quindi anche se dopo i famosi 5 anni l’investimento in PIR (magari sfruttando la bolla) si rivelasse redditizio, probabilmente sarà stato inefficiente da questo punto di vista.

In Italia poi il piccolo imprenditore che è sopravvissuto è generalmente quello che è riuscito a barcamenarsi: a passare tra le maglie del fisco e della burocrazia, ad intercettare un business molto profittevole sapendo esporsi poco al rischio ed ai ‘costi’, a farsi pagare bene le ‘eccellenze’ senza fare mai sistema. Ma esporsi poco ai ‘costi’ che vuol dire? Che per ogni euro di ‘finanziamento’ all’economia reale, quello che realmente sarà il beneficio del sistema economico (e quindi indirettamente anche dell’investitore in quanto membro della collettività) sarà minimo. Sempre molto rischio per poco rendimento. Un mercato che, in termini di ritorno per l’economia reale, è secondo me anaelastico all’incremento della liquidità disponibile.

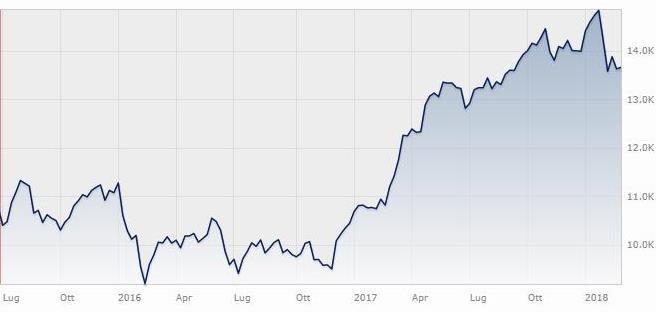

Questo sopra è l’andamento di un fondo azionario PMI in Italia… si noti che i PIR sono entrati in commercio da gennaio 2017.

E nel frattempo la produzione industriale delle PMI di quanto è cresciuta? Questi i dati CNA:

Non vi è un’asimmetria nei due andamenti? E questa asimmetria (tra la crescita delle valutazioni del capitale azionario e quella della produzione) con i soldi di chi si è realizzata?

Quindi i PIR sono prodotti che prenderei molto con le pinze, anche se il consulente finanziario di turno li potrebbe proporre mettendo in luce solo l’agevolazione fiscale (che c’è, ma non è una cosa fondamentale, la cosa fondamentale è che vi sia Gain e non Pain!).

Tra l’altro a fronte di questo ‘vantaggio potenziale’ vi è la certezza che dalle varie SGR e compagnie assicurative i prodotti PIR non sono stati certo allineati con il catalogo dei prodotti di risparmio a minore tariffazione commissionale. ADDIRITTURA alcuni ETF, se son PIR, costano il DOPPIO:

ETF Amundi FTSE Mib costa 0,18% l’anno

ETF Amundi Ftse Italia PIR Ucits Etf Dr costa 0,35% l’anno

PC, 01/03/2018