Last Updated on 28/07/2024 by bowman

Siamo giunti alla conclusione di DEUCALIONE, il portafoglio più “Longevo” (finora) tra i miei Toy-Portfolio, commentati sul Blog per spiegare i concetti di gestione del risparmio.

6 anni di servizio, con revisioni 2 volte l’anno, portate avanti con costanza e strategia. Ero un rampante 40 enne quando iniziai Deucalione e oggi mi avvicino alla soglia dei 47 anni. Molte cose sono cambiate nella vita di tutti noi, molte cose sono cambiate nel MONDO intero, e questo ‘passaggio del tempo’ ci deve mettere in rapporto tra RISORSE e CAPITALE.

Questa importante chiusura sarà occasione per riflettere su cosa è accaduto, sulla DISTRIBUZIONE, sulle strategie INCOME, la fiscalità degli ETF, nonché le logiche dell’investimento.

Partiamo dall’inizio: DEUCALIONE.

Il 2018 si era presentato, nei suoi primi 6 mesi, come un anno burrascoso. I tassi (USA in particolare) avevano subito un brusco rialzo dopo 3 anni di politiche ultra-distensive ed immissione della liquidità, questo aveva svalutato molti obbligazionari, ma nel caldo luglio di quell’anno gli azionari ancora ‘reggevano’. Tutti gli asset avevano registrato una sinistra tendenza alla CORRELAZIONE: oro, obbligazioni, azioni, tutto sembrava aver preso la stessa direzione, verso la contrazione dei valori, appena la liquidità era stata tolta dal sistema economico.

DEUCALIONE partiva come un portafoglio-giocattolo, volontariamente troppo accroccato (partiva con 30 ETF a distribuzione!) per essere efficiente o per essere replicato (allora come oggi non voglio problemi con la CONSOB o accuse di suggerire investimenti a nessuno, faccio simulazioni per spiegare cosa aspettarsi dalla gestione del risparmio, non per dire cosa comprare). La strategia era però chiara: un’accozzaglia di ETF che distribuiscono tutti dividendi, un’allocazione circa 60/40 ed una gestione flessibile (discrezione del consulente/gestore) in come cambiare gli investimenti ogni 6 mesi.

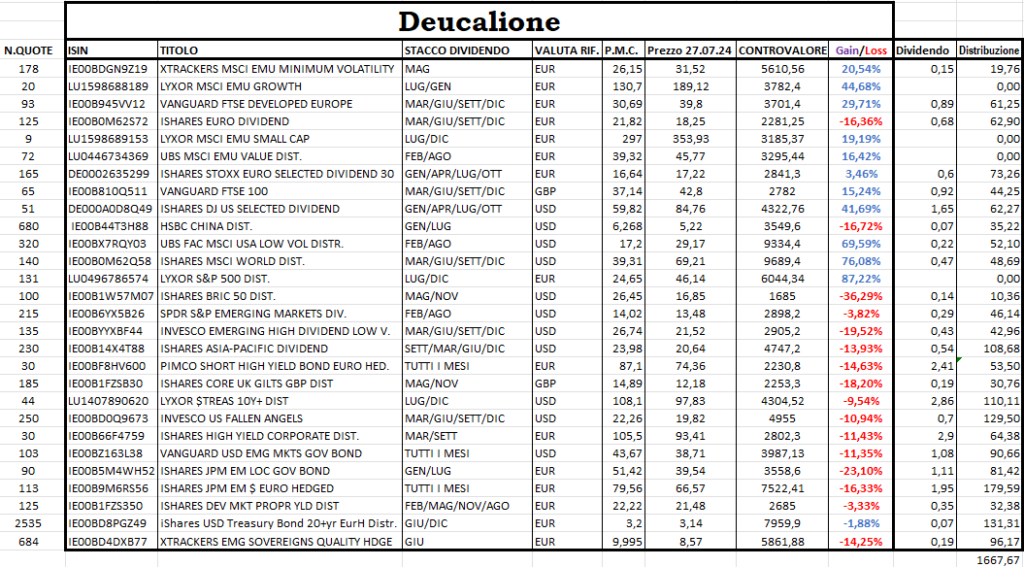

La situazione, ad oggi, di DEUCALIONE, è la seguente:

Negli ultimi 6 mesi il portafoglio ha distribuito 1667,67 euro aggiuntivi netti di dividendi. La distribuzione ottenuta come rendita, complessiva, in 6 anni, sale quindi a 17346,83 euro NETTI. Pari al 15,77% del capitale di 110000 euro inizialmente investito. Abbiamo avuto 2,63% netti (corrispondenti al 3,55% tassato al 26%) di distribuzione di rendita, ogni anno.

Il capitale ha ad oggi un valore di 120776,66 euro. In crescita rispetto ai 110000 euro iniziali. Tuttavia veniamo ad uno dei più gravi difetti di DEUCALIONE: l’inefficienza fiscale.

Questo portafoglio ha attraversato delle ‘problematiche’ storiche, così come significativi anni positivi. In questi anni, in particolare:

– Nella seconda metà del 2018 i mercati sono ‘crollati’.

– Nel 2020 la pandemia di Covid ha creato un ‘flash-crash’ come non si vedeva dal 1987

– Nel 2022 il rialzo dei tassi (proseguito fino al 2023) ha colpito come una scure gli asset obbligazionari generando una svalutazione non nota agli andamenti storici dei mercati

La conseguenza è avere:

– Gli asset obbligazionari (ex cedole, ricordiamo) in flessione dal -9% (treasury bonds 10+) al -16% (obbligazionario dei paesi emergenti)

– Gli asset azionari in significativo gain con la significativa eccezione dei paesi emergenti, che hanno subito negli ultimi anni una crisi significativa, con gain che vanno dal +3% dell’azionario europeo “Selected Dividend” al +86% dell’azionario USA S&P500.

Il punto è che questa significativa variabilità dei valori (più forte perché è mancato l’accumulo di cedole), non è compensabile fiscalmente.

Vado quindi prima a disinvestire i titoli in perdita:

Non vado neanche a conteggiare tutta la minusvalenza prodotta: non può essere, ad oggi, compensata o utilizzata con DEUCALIONE.

Andiamo ad analizzare quindi il risultato di portafoglio:

66187,29+54589,37-4294,41 (capital gain pagato)+17346,83 =133829,08 euro NETTI

In 6 anni DEUCALIONE ha realizzato una performance al netto delle tasse del +21,66%. Pari quindi ad un rendimento del 3,61% annuo NETTO (ricordo che il 3,61% netto corrisponde ad un 4,88% al loro della fiscalità ordinaria).

Con questo si chiude la storia di uno dei portafogli di ETF a distribuzione più antichi del Blog, sicuramente eccessivamente complicato dal numero degli strumenti ed indubbiamente inefficiente sotto vari aspetti (fiscalità, gestione, utilizzo di strumenti tutti a ‘dividendo’ che hanno sottoperformato il mercato), ma che comunque ha tenuto il timone e fornito rendimento distribuendolo costantemente in ogni fase e vicissitudine di mercato.

P.C. 27/07/2024